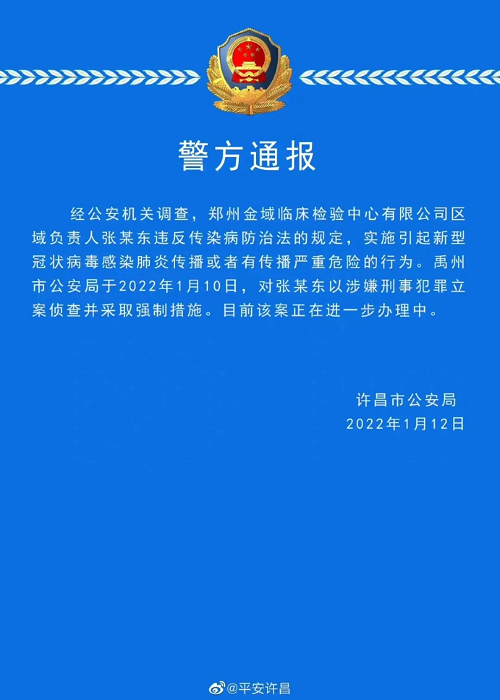

锂电铜箔需求爆发 诺德股份迎来业绩拐点

- 长江商报

- 2021-05-18 17:18:49

抓住锂电池产业蓬勃发展的机遇,诺德股份(600110.sh)终于在今年一季度迎来了业绩拐点。

根据诺德股份发布的2021年一季度报告,公司2021年第一季度实现营收8.89亿元,同比增长155.46%;实现净利润6540万元,同比增长803.3%;基本每股收益0.0468元,同比增长677.78%。

长江商报记者注意到,作为国内最大的锂电铜箔生产商,诺德股份持有优质客户资源,在下游市场景气度上升之时受益颇丰。2021年第一季度,随着新能源动力电池客户订单需求同比大幅增加,诺德股份锂电铜箔需求量也大幅增加,一季度业绩达到历史最高。

资产负债率降低至57.44%

作为当之无愧的锂电铜箔龙头,多年来,诺德股份在国内市场占有率超35%,全球市场占有率超20%。

虽然拥有强大的市占率,但从历史业绩来看,诺德股份的日子似乎过得不算顺心。2014年前,公司的盈利一直不温不火,但2014年,由于公司持续调整产品结构、管理费用增加等原因,净利润一度亏损2.62亿元。2015年,由于以20亿元转让联合铜箔股权,间接出售了持有的中融人寿保险股份有限公司的股权,诺德股份净利润实现1.61亿元,但由于历史包袱较重,财务结构不合理等原因,公司坏账损失7.71亿元,从扣非净利润来看,公司亏损达到11.83亿元。

同年,诺德股份进行重大资产重组,并于2016年剥离了郑州电缆、上海中科等长期亏损的子公司,相当于逐渐放弃了原来的部分电线电缆业务,当年诺德股份扣非净利润仅为373.77万元。

2016年-2018年,公司分别实现净利润2628万元、1.9亿元、9722万元,扣非净利润1.57亿元、5867万元、353.3万元,但好景不长,2019年11月,诺德股份核心客户沃特玛正式破产,本来前三季度还实现盈利6400万元的诺德股份,在2019年末净利润亏损1.22亿元,扣非净利润亏损1.34亿元。2020年,受疫情等因素影响,诺德股份净利润538.5万元,扣非净利润亏损5051万元。

不过,随着疫情好转,新能源汽车销量增长,对锂电池的需求也在持续提升,去年第四季度以来,锂电铜箔行业快速回暖。公司2021年第一季度实现营收8.89亿元,同比增长155.46%;实现净利润6540万元,同比增长803.3%;扣非净利润6101万元,同比增长640.81%,毛利率也提升至21.7%。

长江商报记者注意到,2021年一季度,由于原材料价格上涨以及库存商品,在产品增加,诺德股份存货达到5.41亿元,同比增长40.5%。不过,由于下游需求激增,公司存货周转天数由2019年一季度89.6天、2020年一季度127.2天降低至59.88天,存货周转率由2019年一季度1次、2020年一季度0.7次增长至1.5次。

而从资产负债率来看,自2020年末开始,公司资产负债率就在持续降低,2020年第三季度,公司资产负债率一度达到70.21%,2020年末,公司资产负债率57.43%,2021年一季度,公司资产负债率57.44%。

不过,需要注意的是,截至2021年一季度,公司总负债达到46.99亿元,超过总资产81.79亿元的一半,其中,短期借款18.61亿元,而同期,公司的货币资金仅为19.78亿元。

总产能将达7万吨

近年来,为了抓住新能源汽车产业及锂电池产业蓬勃发展的机遇,诺德股份逐步加强了主业投入和布局。目前,公司在广东省惠州市、青海省西宁市拥有两个以锂电铜箔为主的生产基地,是国内行业领先的电子铜箔生产企业之一。

由于公司铜箔产品主要为锂电铜箔,而锂电铜箔行业具有较高的技术壁垒,随着锂电铜箔的极薄化趋势,6微米锂电铜箔或成为市场主流。如今,国内6微米锂电铜箔供给商由诺德股份、嘉元科技、灵宝华鑫三足鼎立。

为了加强竞争力,诺德股份加大了6微米铜箔的生产,同时实现≤6微米铜箔的技术升级和产品应用,并积极扩张产能。

从整体产能来看,截至2020年年底,诺德股份铜箔总产能为4.3万吨,其中锂电箔3.5万吨。与此同时,公司又实施定增募资,2020年6月启动青海电子1.5万吨锂电箔项目,根据公司2021年1月22日公告,孙公司惠州电子拟扩建1.2万吨产能,全部达产后,公司总产能将达7万吨,其中青海铜箔基地建成产能将达到5万吨/年,惠州铜箔基地建成产能将达到2万吨/年,处于行业领先地位。

技术与产能的双重提高,使诺德股份拥有优质的客户资源。目前,诺德股份与宁德时代(CATL)、LG化学、比亚迪、ATL、SKI、国轩高科、亿纬锂能、天津力神、中航锂电等国内外主要动力电池企业合作关系持续稳定,不断夯实锂电铜箔领域的市场地位。

2020年,诺德股份铜箔产品实现营收18.88亿元,占总营收比例87.62%,毛利率达到18.92%。

东吴证券认为,铜箔轻薄化难度巨大,具有较强的技术壁垒与资金壁垒,且周期长,因而诺德股份短期垄断地位难以被撼动。公司增资旗下子公司青海电子6亿元,再由青海电子增资青海诺德6亿元,用于投资“高性能极薄锂离子电池用电解铜箔工程项目”,并引入嘉兴兴铜作为外部投资,来进行技改,提升产能利用率,拉高产量。

此外,下游客户结构稳定,未来核心客户将向高端靠拢,公司过去两年受核心客户破产的负面影响也已经基本消除,目前正全力控制财务费用,以求增厚利润,公司未来利润增长值得期待。

- 两部门发布《意见》:要求各部采取针对性举2022-01-24

- 邓长昌:尽快对我省科技特派员制度进行系统2022-01-24

- 黄月珍:推进综合改革打造台湾同胞“第二生2022-01-24

- 李家荣:优化创新生态掀起新一轮民营经济发2022-01-24

- 黄玲:全方位构建幸福养老服务体系在创造高2022-01-24

- 李金算:加快构建政府公共数据服务体系打造2022-01-24

- 住建部在全国推进住房公积金“跨省通办” 2022-01-24

- 数据显示:2021年全年城镇新增就业1269万人2022-01-24

- 云南安宁打破农民职业发展“天花板” 开展2022-01-24

- 2021年辽宁省粮食生产形势喜人 粮食总产量2022-01-24

- 春节期间辽宁对道路交通安全形势进行分析研2022-01-24

- 辽宁海城市确保全年签约亿元以上项目超过652022-01-24

- 辽宁盘锦公布12件民生实事 推进高质量发展2022-01-24

- “有梦 有为”周末青年志愿行动在李沧举行2022-01-24

- 听·见 | 动画师变身面塑传承人,这个802022-01-24

- 26名群众代表青岛占俩!高二学生成省政协旁2022-01-24

- 追踪丨全民接力,传来好消息!即墨失联3天2022-01-23

- 立案查处!青岛昌明置业有限公司森林公园项2022-01-23

- 半岛验房丨胶州亿阳金都馨城毛坯房墙面锈点2022-01-23

- “乐动市南”!逛街时与艺术不期而遇,“浮2022-01-23

- 人间烟火气!逛吃、选年货、置办新衣服……2022-01-23

- 浮山湾夜静悄悄2022-01-23

- 民俗大拜年,非遗专家亮绝活!2022年山东省2022-01-23

- 风雨无阻!崂山区实验学校小学部的足球队员2022-01-23

- 市北区探索服务赋能新路径 营造企业发展好2022-01-23

- 市北区聚焦中医药长远建设,产生“双驱动”2022-01-23

- 福建省一批民生项目建设取得显著成效2022-01-23

- 福建省十三届人大六次会议在福州开幕2022-01-23

- 去年福建全省地区生产总值48810亿 今年预2022-01-23

- 福建省新型冠状病毒肺炎疫情情况2022-01-23