年末基金抱团股波动加大 重仓基金很受伤

- 南方财富网

- 2020-10-19 15:01:02

这些个股一直都是机构的“心水股”,其中更是不乏明星基金经理持有。有市场分析人士认为,四季度是机构的季度以及年度调仓时间节点,一丝风吹草动都有可能加剧这类公司的股价波动。投资者如果想要规避风险,应该避免买入同一基金经理的多只基金,而在大跌之时盲目赎回基金也并非明智之举,可以坚定持有分享基金的长期收益。

白马股频频闪崩 重仓基金很受伤

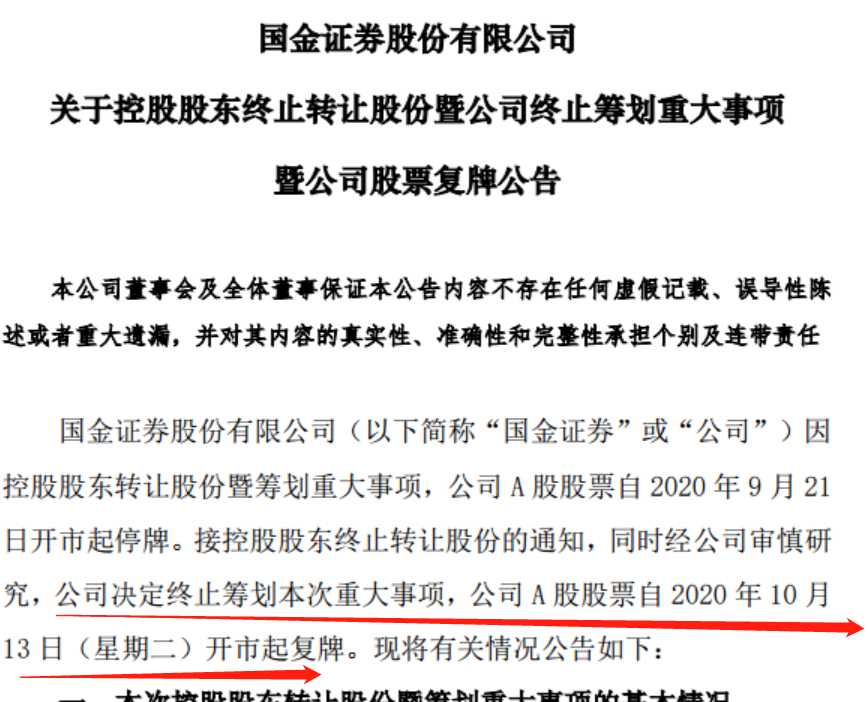

10月13日,因收购终止,芯片白马股圣邦股份早盘一度闪崩超过17%,之后跌幅有所收窄。收盘跌13.68%,排在A股跌幅榜首位。

圣邦股份是国内模拟芯片巨头,公司股价自2019年启动,在今年7月份创下历史新高,不到2年的时间股价上涨了超10倍,市值一度高达631.8亿元。时隔近3个月后,圣邦股份市值回调至429亿元,回调幅度高达32%。

圣邦股份一直都是机构的“心水股”,其中更是不乏明星基金经理持有。中报显示,共有277家基金持仓。

其中,蔡嵩松执掌的诺安成长混合是圣邦股份的第五大股东,持有667.8万股,二季度还加仓了278万股。基金中报显示,圣邦股份是其第一大重仓股,持仓占比为12.64%。

在诺安成长混合的论坛上,基民纷纷发帖刷屏,表示对基金净值的担忧,哀叹“关灯吃面”。

而去年公募冠军刘格菘掌舵的广发双擎升级和广发小盘成长,也分列圣邦股份第8和第10大流通股东,分别持股364.3万股和299.8万股。上述基金中报显示,圣邦股份均为其第4大重仓股。

此次闪崩,无疑会对上述基金净值造成一定压力。

而和上述基金持有者“同病相怜”的投资者,还有信维通信的重仓基金:睿远成长价值、兴全轻资产的持有者。

信维通信10月12日也一度闪崩超过17%。作为白马股,有超过500家基金机构持有。

其中,傅鹏博旗下的睿远成长价值是信维通信的第3大流通股东,持股数达1989万股,二季度还大幅增仓了778.2万股。

基金中报显示,其是睿远成长价值的第3大重仓股。不过从昨日净值来看,由于有其他重仓股上涨,睿远的净值仍上涨了2.39%。

而兴全轻资产则是二季度新进信维通信,持股为1137万股,为第6大流通股东。但基金中报显示,信维通信为其第一大重仓股,持仓占比为8.23%。不过在昨日大涨的“掩护”下,兴全轻资产的净值仍涨了1.72%。

不过近期运气最背的可能还属中科沃土转型混合,节后其重仓股接连遭遇“黑天鹅”,重仓股三七互娱、吉比特12日跌停,信维通信也大跌11%,以至于在昨日大涨之日,净值还跌了0.10%。

那么,如何看待这些白马股的闪崩?既然价值是衡量“白马”的唯一标准,那还是以公司基本面为准,以行业发展为准。如果公司所处的行业确实出现了下降,公司基本面出了问题,那高高在上的股价肯定撑不住,迟早要价值回归,典型的如行业遭遇天花板的汽车与家电,典型企业就是上汽集团和格力电器。当然,如果仅仅是个别席位的资金因自身需要出货,或者因为“莫须有”的传闻,而公司基本面没有出现明显变化,则可能是“牛回头”,典型就是贵州茅台,看目前的架势马上又会创新高了,但这样的公司凤毛麟角,上证50里也找不出10家。

“白马股基本是公募基金抱团的品种,所以买成重仓也可以理解。作为投资者,也很难规避黑天鹅。不过值得注意的是,不少明星基金经理管理多只基金,而这些基金中的重仓股都有重合的地方,所以投资者如果想要规避风险,应该避免买入同一基金经理的多只基金。”一位基金业内人士表示。

而有基金渠道人士则表示,在大跌之时赎回基金也并非明智之举。“重仓股反映的是中报的情况,基金经理也有可能进行了调仓,此外白马股一般暴跌了之后还会有资金进来,基金经理也有可能会有相应操作。如果信任基金经理的能力,低位赎回并非好时机。”

年末基金抱团股波动加大

近年来,A股市场投资者结构逐步向机构化转变,机构投资者在A股的持股比例稳步上升,对A股上市公司定价上的话语权也越来越大。机构抱团股近年来的股价整体表现也好于大盘指数,这类股也引起众多投资者的关注。不过,进入四季度以来,出现多只基金抱团跳水。

有市场分析人士认为,四季度是机构的季度以及年度调仓时间节点,一丝风吹草动都有可能加剧这类公司的股价波动,有些机构在这类股上收益较高,不排除部分机构投资者为保住收益而提前减持。

目前距离年底只有两个多月,公募基金将迎来年终排名战,保险、社保等机构也会有年终考核,如果持有的标的前期涨幅较多,部分机构往往会选择落袋为安。所以股价往往会出现较大幅度的波动。

昨日晚间,隆基股份发布公告称,第二大股东李春安计划于2020年11月4日至2021年5月3日期间,减持公司股份不超过约3772万股,计划减持比例不超过1%,以隆基股份最新价计算,该笔减持计划金额达到31.2亿元。

2015年7月至今公司股价暴涨425.3%,受益于光伏、新能源产业政策利好,今年以来股价更是一路走高,年内股价涨2.36倍,其当前市值更是突破了3000亿,成为全球市值最高的光伏企业。截止半年报,隆基股份基金扎堆持股,共计有1021只基金持有7.37亿股,占公司总股本近20%,以最新价计算,持股市值高达609亿元,是标准的基金重仓股。

在部分市场分析人士看来,市场进入本年最后一个季度,叠加三季报密集发布期,资金对于业绩基本面的敏感度更高。业绩不及预期或者没有业绩爆发点,都有可能促使资金调仓换股,向基本面瑕疵更少的龙头公司集中。

9月份以来上市公司高管、股东共发布了582份减持计划,梳理发现除了高位减持外,部分公司属于业绩不佳。数据统计显示,三季报业绩不佳(预减、续亏、首亏)股共有10只,化工股3只、电气设备股2只。

业绩情况来看,三季报业绩首亏股有4只,包括和邦生物、中利集团、白云电器等,其中中利集团前三季业绩亏损3.16亿元至3.43亿元;世龙实业前三季续亏,预减股中前三季业绩下滑较大的有哈三联、岳阳长兴等。

市场表现方面,渤海轮渡、铂力特自年初至拟减持计划首次公告日股价涨幅均超过55%,但发布后至今渤海轮渡股价跌幅超35%;而铂力特股价继续上涨20%以上,公司属于军工、大飞机等近期热门概念股。

建议投资者关注三季报以及机构调仓动向,提前做好准备。(数据宝)

基民该如何应对?

如果基金重仓股踩雷了,作为基民应该怎么办?

首先,理性分析重仓股对基金净值影响

单一重仓股一般不会超过整个基金资产净值的10%,这也就意味着单一重仓股的下跌对基金净值的影响是有限的,这也是基金相较于股票的一大优势所在——分散风险,均衡配置。

而对于部分特别讲究“分散风险,均衡配置”的基金经理来说,即使是第一大重仓,有的时候占比也就6%左右。

如果你发现某只基金重仓股踩雷了,可以去查一查该重仓股的股东增持价格与大宗交易价格,如果均是高于近期收盘价的,说明股东是看好公司长期价值的,基本不用担忧。

同时,耐心等待公司公告澄清,或者看是否有证券公司的研究报告,而不是仅仅只看个别媒体报道。

从长期投资的角度看,这时候可能也是买入或者定投优质基金的机会。

其次,确认基金经理投资思路变化

市场上的基金经理大致分为两类:一类是有自己始终偏爱的行业和不变的投资理念,这类人一般在行业选择和股票选择上有固定的标准,这些体现在几个季度甚至一两年重仓股都不会有很大变化;另一类是根据不同时点和环境投资思路会发生变化,行业选择和投资风格会发生一定飘移,体现在换手率高,重仓股每隔一段时间就会发生大变动,投资者看到的基金日涨跌数据和重仓股表现时常对不上。这两类无法确切说哪个更好,毕竟最终是要体现在收益率和回撤等各类指标上的,换对了就是有择时择股能力,换错了就是朝三暮四没有投资理念,功过是非大家自行评判。

最后,根据判断进行操作

第一种:马上赎回,宜早不宜迟。如果你非常确定,持有基金重仓的这只股票,发生了极其负面的事件,至少2~3个跌停,甚至更多,建议马上赎回。比如,长生生物疫苗事件发生时,该公司就注定大幅下跌了。如果不赎回,等到基金公司下调该股票估值时,损失更重。

第二种:持续观望,静待后续发展。当我们买股票时,常常被“打脸”。以为某事件对该公司股价影响挺大,结果发现股价岿然不动,或者是按照自己预期的反面发展。一样,没弄明白事情发展,就盲目赎回处于事件漩涡中的基金,到头来发现对基金没什么影响,也不划算。

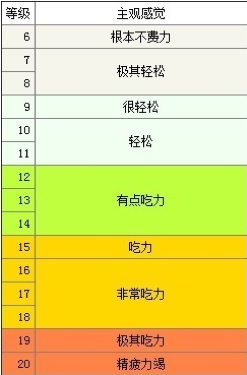

第三种:心情不安,就适当赎回。 如果,你也不知道事件会往何处发展,但就是变得不安、心慌、暴躁,对基金短期涨跌看得很重,那么建议适当赎回,比如赎回三成或者五成。持有基金本来应该是相对平和的心态,心态不好,投资往往没错搞出错,错了就错上加错。可以适当赎回,平复一下心情。

如果不能判断这只重仓股会否继续下跌,还是不建议基金投资者赎回,因为目前的持仓数据是滞后的,基金经理可能已经提前进行了调仓换股,不要造成误伤。并且如果是规模太小的基金,投资者的大量赎回反而会导致踩雷股票的仓位被动提升的情况,影响基金经理的操作从而影响净值变化。

总之,如果暴雷股权重很小或者即使权重很大,但是投资者本身对这种情况觉得“无感”,那么就不必人云亦云,着急将基金卖出,可以坚定持有分享基金的长期收益。